Tento blogový příspěvek se věnuje tématu, které se v této souvislosti přirozeně objevuje v médiích: Je poslední vývoj kurzu koruny odrazem neúčinnosti měnové politiky, je tedy – slovy učenými – narušena její transmise? Odpovídáme, že nikoliv. V textu níže pojednáme jak o činitelích kurzového vývoje, včetně výše devizových rezerv a pozic zahraničních investorů v domácí měně, tak obecně o funkčnosti transmise měnové politiky.

Koruna na jaře 2018 přestala posilovat

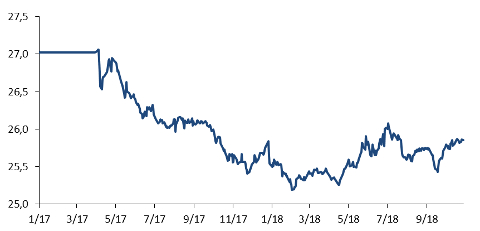

Nejprve si přibližme kontext posledního vývoje. Česká národní banka až do dubna 2017 používala měnový kurz jako další nástroj měnové politiky. Zejména ke konci kurzového závazku přitom bylo v rámci devizových intervencí nakoupeno značné množství eur, za celé trvání závazku pak téměř 76 miliard eur. Po exitu přitom ČNB na devizovém trhu neintervenovala. Koruna po ukončení závazku v roce 2017 mírně posilovala až na hladinu 25,20 korun za euro začátkem roku 2018 (Graf 1). Uvedené posilování bylo loňskými – v té době stále ještě přechodně nezveřejňovanými – prognózami ČNB očekáváno. Ty ve shodě s analytiky finančních trhů předpovídaly posilování kurzu hned z několika důvodů. Prvním byl rozevírající se úrokový diferenciál, když ČNB začala od léta roku 2017 zvyšovat své úrokové sazby, zatímco Evropská centrální banka drží dodnes úrokové sazby v záporných hodnotách a pokračuje v kvantitativním uvolňování. Neméně významným důvodem bylo obnovení reálného rovnovážného posilování koruny souvisejícího s doháněním hospodářské výkonnosti vyspělých zemí a růstem domácí produktivity.

Graf 1: Kurz koruny vůči euru

(CZK/EUR)

Zdroj: ČNB

V březnu 2018 se však posilování kurzu zastavilo a koruna v následujících měsících buď stagnovala, nebo spíše mírně oslabovala, a to až na současnou úroveň těsně pod 26 korunami za euro. Důvodem tohoto obratu v trendu bylo zejména zhoršení globálního sentimentu a s tím související výprodej aktiv na rozvíjejících se trzích. Mezi tyto trhy někteří investoři z historických důvodů nadále zařazují i Českou republiku. Zhoršení sentimentu bylo vyvoláno mnoha faktory, zejména pak krizí v Argentině a Turecku, nárůstem protekcionistických tendencí ve světovém obchodě, narůstající hrozbou „tvrdého“ brexitu, růstem sazeb v USA a obavami z výrazného zpomalení („tvrdého přistání“) čínské ekonomiky. Vedle těchto řekněme psychologických vlivů působil v roce 2018 směrem k pomalejšímu posilování kurzu i jeden materiální faktor, a to mírně nižší čistý příliv deviz na běžném účtu platební bilance. K němu přispěl utlumený vývoj v tuzemském automobilovém průmyslu, donedávna vysoké ceny ropy a vývoj v oblasti mzdových převodů a soukromých transferů. Ke konci roku se pak již téměř „tradičně“ přidává i jeden poměrně technický, resp. sezonní, a tím pádem i přechodný faktor. Tím je skutečnost, že komerční banky se snaží snížit objem vkladů ve svých bilancích ke konci kalendářního roku, a to kvůli požadavkům na příspěvky do rezolučního fondu. Zejména velké, institucionální, mnohdy zahraniční vkladatele se přitom banky z uvedených důvodů snaží odrazovat penalizačními poplatky či záporným úročením velkých depozit uvalovaných na vklady držené přes konec roku. To mnohé zahraniční investory motivuje k (často pouze dočasnému) uzavírání jejich korunových pozic a vyvolává tlak na krátkodobé oslabení koruny. Před rokem přitom tento vliv rychle odezněl již na samém začátku ledna a koruna posílila.

Podle posledních odhadů ČNB je kurz koruny v současné době mírně podhodnocen.[1] Míra jejího podhodnocení je však umírněná a svou velikostí historicky nijak nevybočuje. Aktuální prognóza ČNB pak očekává posílení reálného kurzu koruny v průběhu příštího roku nejprve do blízkosti jeho rovnovážné hladiny a posléze jen mírně pod ni (Graf 2).

Tento článek je uzamčen

Článek mohou odemknout uživatelé s odpovídajícím placeným předplatným, nebo přihlášení uživatelé za Prémiové body PLPřidejte si PL do svých oblíbených zdrojů na Google Zprávy. Děkujeme.