Očekávání je možné měřit několika způsoby, z nichž žádný není dokonalý, dohromady však tvoří cennou informaci o náhledu ekonomických agentů na budoucí hospodářský vývoj. Důležitost inflačních očekávání dokládá i akademická literatura. V současných podmínkách rostoucí inflace čelí řada zemí zvýšeným inflačním očekáváním, což vede – vedle dalších důvodů – mnohé centrální banky k razantním měnověpolitickým krokům s cílem očekávání ukotvit u inflačního cíle. V jiných zemích naopak výrazné uvolnění inflačních očekávání momentálně nehrozí a příslušné centrální banky tak zatím se zpřísňováním své měnové politiky vyčkávají. Tento článek vysvětluje důležitost inflačních očekávání a popisuje jejich aktuální vývoj v námi pravidelně sledovaných zemích.

Vyšlo jako Téma pod lupou v publikaci Monitoring centrálních bank v prosinci 2021.

Význam inflačních očekávání

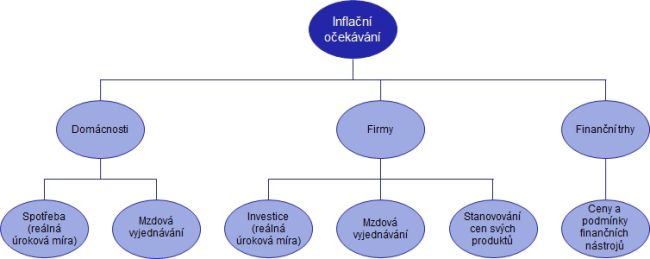

Inflační očekávání představují jeden ze zásadních faktorů ovlivňujících budoucí vývoj cenové hladiny. Chování ekonomických agentů totiž není určeno jen současnou ekonomickou situací, ale i jejich očekáváními o jejím budoucím vývoji. Existuje celá řada mechanismů, jakými se výše inflačních očekávání propisuje do výsledné míry inflace. Mají-li domácnosti či firmy možnost vzít si úvěr či naopak spořit s určitou nominální úrokovou sazbou, jejich inflační očekávání určují ex-ante očekávanou reálnou úrokovou sazbu a tedy předpokládanou výhodnost daného úvěru či spoření. To následně ovlivňuje jejich rozhodování o spotřebě, respektive investicích. Výše inflačních očekávání je také jedním ze vstupů do mzdových vyjednávání mezi domácnostmi (zaměstnanci) a firmami (zaměstnavateli), jelikož ovlivňuje jak mzdové požadavky zaměstnanců, tak i ochotu firem na tyto požadavky přistoupit. Podle očekávaného cenového vývoje pak firmy mohou také dopředu stanovovat ceny svého zboží a služeb. Očekávaná míra inflace ovlivňuje i obchodování na finančních trzích.

Schematický přehled působení inflačních očekávání

Volně zpracováno dle ECB (2021).

Tento článek je uzamčen

Článek mohou odemknout uživatelé s odpovídajícím placeným předplatným, nebo přihlášení uživatelé za Prémiové body PLPřidejte si PL do svých oblíbených zdrojů na Google Zprávy. Děkujeme.

autor: PV