Když už se zdálo, že se kontinent zotavil z vleklých následků finanční a dluhové krize z let 2008-2012, přišel nový šok v podobě pandemie covid-19 a souvisejících omezení a uzavírek. Pandemii se podařilo zkrotit kombinací nabyté imunity, očkování a mutací viru k méně závažným variantám. Jen co se otevřely obchody a restaurace a vyprázdnila lůžka na JIP, udeřila však další krize, a to geopolitická a energetická, související s Ruskou agresí vůči Ukrajině. Vedla k prudkému nárůstu inflace a vytvořila podmínky pro razantní snížení ekonomické aktivity.

Růst nákladů za energie a potraviny představuje pro domácnosti velmi nepříjemný šok. Jejich příjmy se sice nadále zvyšují, ale zdaleka ne takovým tempem, aby pokryly současný nárůst cen. Domácnosti budou čím dál tím větší část svých příjmů vydávat na nezbytné výdaje. Na ostatní spotřebu (dovolené, nákupy dlouhodobějšího zboží), nebo investice například do lepšího bydlení, tak zůstanou menší částky. A tento efekt bude tím silnější, čím menší jsou rodinné rozpočty – u nízkopříjmových domácností bude dominující. To již nyní začínají pociťovat i firmy, které zmiňují klesající poptávku jako faktor poklesu důvěry v další vývoj.[1]

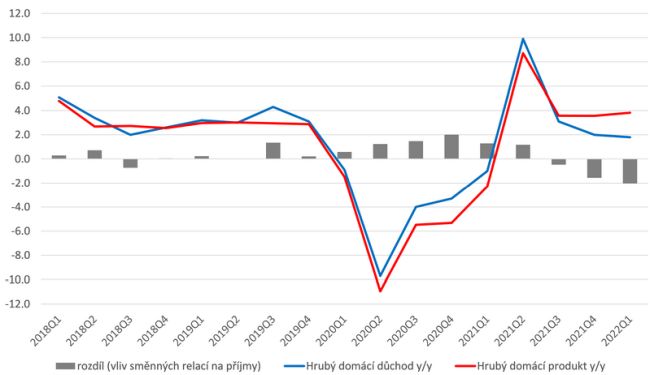

Náklady rostou také firmám. V české, exportně-orientované ekonomice, je velmi obtížné tyto rostoucí náklady promítat do růstu prodejních cen, které jsou v mezinárodním prostředí vystaveny ostré konkurenci. Naopak dovozní ceny s velkou vahou energií a surovin výrazně rostou. Výsledkem je nepříznivý vývoj směnných relací a narůstání deficitu běžného účtu platební bilance. V důsledku toho domácí důchod roste mnohem pomaleji než domácí produkt.

Graf 1 – Hrubý domácí produkt vs. hrubý domácí důchod – vliv směnných relací

Tento článek je uzamčen

Článek mohou odemknout uživatelé s odpovídajícím placeným předplatným, nebo přihlášení uživatelé za Prémiové body PLPřidejte si PL do svých oblíbených zdrojů na Google Zprávy. Děkujeme.

autor: PV